17 apr 2024

Woningmarkt veert op

Woningmarkt veert op

Woningmarktmonitor - Woningmarkt veert op dankzij lagere rente en inkomensstijging

Contact opnemenDe huizenprijsindex stijgt en is bijna terug op het recordniveau van juli 2022. Het gebrek aan woningen te koop en de achterblijvende nieuwbouw zetten een rem op de transacties. Particuliere verhuurders beginnen woningen van de hand te doen, wat kansen biedt voor koopstarters. Een klimaatlabel kan bijdragen aan beter zicht op de klimaatrisico’s bij woningaanschaf.

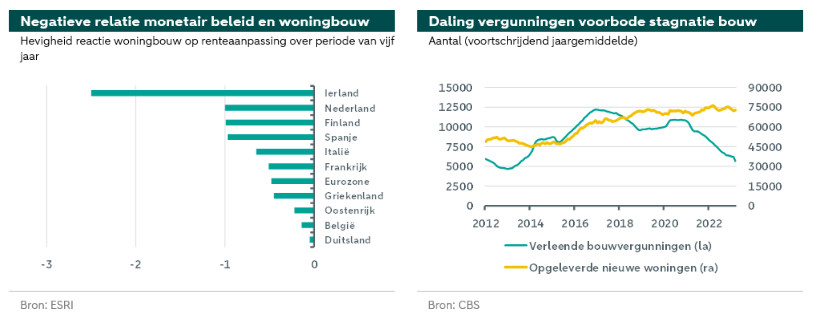

Ook het aantal transacties zit in de lift. In de eerste twee maanden van dit jaar wisselden beduidend meer woningen van eigenaar dan in dezelfde twee maanden van vorig jaar. De verruiming van de startersvrijstelling en de verhoging van de NHG-kostengrens spelen hierbij een rol. Verder zijn er iets meer nieuwbouwwoningen verkocht, wat bijdroeg aan een tijdelijk betere doorstroming bij bestaande woningen. Tijdelijk, want het aantal woningrealisaties blijft achter bij de doelstellingen. Dit komt door de problemen bij woningbouw. In vergelijking tot andere landen is de bouwactiviteit in Nederland erg gevoelig voor renteschommelingen. Gelet het geringe aantal afgegeven bouwvergunningen zal het aantal woningopleveringen voorlopig bescheiden blijven. En wanneer projecten al kunnen starten, kunnen ze soms niet worden opgeleverd vanwege problemen met energienetcongestie. Een herstel van de transacties richting het niveau van vóór de energiecrisis zit er daarom niet in, ook al zijn de meest recente signalen nog zo gunstig. De woningtransacties krijgen wel een duwtje in de rug van verhuurders die huurwoningen afstoten. Woningverhuur is minder aantrekkelijk geworden door de gestegen rente, de belastingwijzigingen en de ophanden zijnde huurbeperkende maatregelen. Per saldo zien wij geen reden om de transactieramingen aan te passen. Wij houden vast aan stijgingen van 0,5% dit jaar en 3% volgend jaar, wat neerkomt op 183.000 transacties dit jaar en 189.000 volgend jaar.

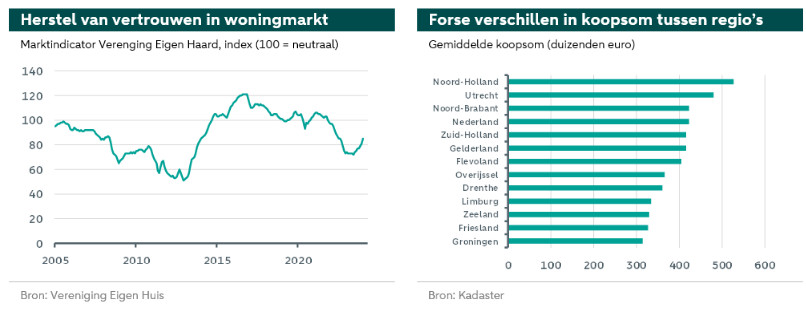

Het sentiment ten aanzien van de woningmarkt verbetert

Het pessimisme ten aanzien van de Nederlandse woningmarkt ebt geleidelijk weg. De

van Vereniging Eigen Huis bereikte volgens de laatste meting van januari een waarde van 85. Dat is nog altijd onder het neutrale niveau van 100, maar duidelijk hoger dan het dieptepunt van 72 van juni vorig jaar. Kopers schatten de algehele economische omstandigheden en de eigen financiële situatie positiever in. Maar het zijn vooral de verbeterde rentevooruitzichten die bijdragen aan het herstel van het vertrouwen.

De verbetering van het woningmarktsentiment weerspiegelt zich in een herstel van de huizenprijzen. De huizenprijsindex van

loopt sinds mei 2023 maandelijks weer op na zowat een jaar van dalingen. Dankzij de prijsstijgingen lag de prijsindex in februari alweer 5,8% boven het niveau van mei vorig jaar. De index staat nog maar 0,8% onder de piek van juli 2022. De prijsstijgingen zijn in het hele land zichtbaar. In alle provincies zijn de huizenprijzen in de tweede helft van vorig jaar gestegen. Desondanks zijn er flinke verschillen tussen de gemiddelde koopsommen van regio’s.

Aandeel starters in transacties is toegenomen

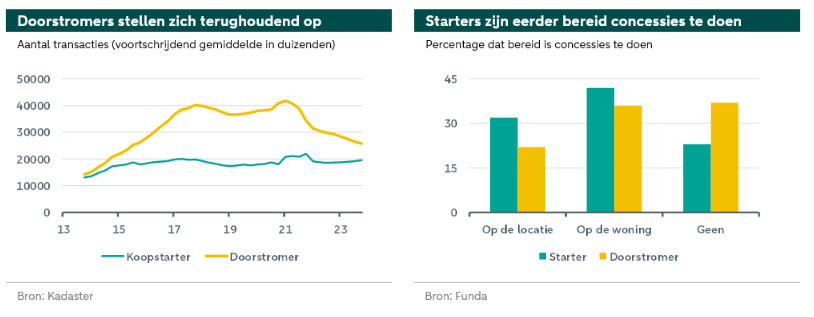

Ook het aantal transacties trekt voorzichtig aan, vooral doordat er weer meer appartementen worden gekocht. In januari en februari jaar lagen de transacties zelfs 13% hoger dan in dezelfde twee maanden van vorig jaar. Maar al met al ligt het aantal transacties nog bijzonder laag. Vorig jaar wisselden in totaal slechts 182.000 bestaande koopwoningen van eigenaar. Dat is beduidend minder dan het gemiddelde aantal transacties in de vijf jaar ervoor van 218.000. Bij nieuwbouwwoningen is de daling nog scherper, minder dan 17.000 tegen bijna 29.000 in de vijf jaar ervoor.

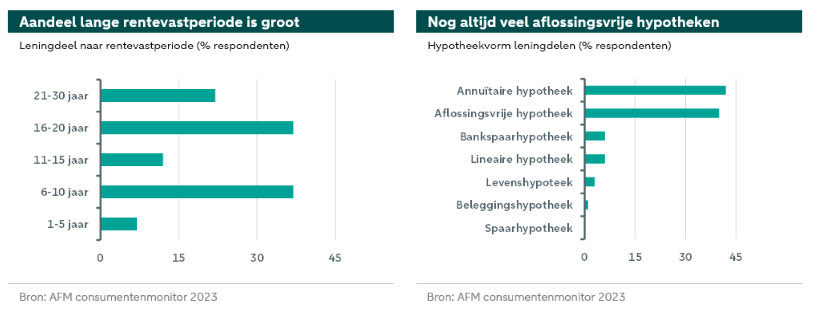

Dat het aantal transacties laag is, komt doordat

minder woningen kopen, ook al hebben zij de mogelijkheid om bij verhuizing het aflossingsvrije deel van de hypotheek en de oude hypotheekrente mee te nemen. Alleen als zij een extra bedrag moeten lenen voor aanschaf van de nieuwe woning, of als zij de rentevastperiode op de oude hypotheek voor minder dan tien jaar hebben vastgezet, kunnen doorstromers te maken krijgen met de hogere hypotheekrente. Slechts een minderheid van de huizenbezitters zal hier echter last van ondervinden, want het merendeel heeft de hypotheekrente voor lange tot zeer lange periodes vastgezet.

Een belangrijke verklaring voor de verminderde verhuislust bij doorstromers is dat het lastig is om een passende woning te vinden. Er staan weinig bestaande woningen te koop. Ook het aanbod van nieuwbouwwoningen blijft beperkt, hoewel het is toegenomen doordat kopers minder snel toehapten, omdat nieuwbouwwoningen in verhouding tot bestaande woningen relatief duur waren. Bij gebrek aan doorstroming groeit het woningtekort zowel in kwantitatief als in kwalitatief opzicht: er zijn te weinig woningen en niet iedereen woont in een passende woning. Volgens NVM stonden er in het tweede kwartaal slechts 23.284 bestaande en 13.920 nieuwe koopwoningen in aanbod. Het beperkte aanbod versterkt de voorkeur om eerst te kopen en dan pas de eigen woning in de verkoop te zetten, wat het euvel van weinig woningen te koop verder vergroot.

Het aantal transacties van starters blijft echter stabiel. Het zijn vooral starters met een relatief hoog inkomen en vaak ook een relatief hoge huur in het vrije huursegment die overgaan tot woningaanschaf. Starters zijn bij hun aankoopbeslissing minder gevoelig voor economische schommelingen dan doorstromers. Een belangrijke verklaring hiervoor is dat starters woningaanschaf lastiger kunnen uitstellen. Zij hebben vaker een urgente verhuisbehoefte, omdat zij bijvoorbeeld hun huis uit moeten, willen gaan samenwonen, kinderen krijgen, of dienen te verhuizen vanwege een nieuwe baan. Starters zijn bij de zoektocht naar een geschikte woning dan ook bereid meer

te doen dan doorstromers.

Wat starters helpt, is dat de grens voor de

dit jaar is verhoogd. Huizenkopers tussen de 18 en 35 jaar hoeven geen overdrachtsbelasting te betalen bij aanschaf van een woning tot EUR 510.000. Vorig jaar lag de grens nog op EUR 440.000. Verder wordt bij de vaststelling van het maximum hypotheekbedrag voortaan gerekend met de actuele in plaats van de oorspronkelijke studieschuld en mogen alleenstaanden die meer dan EUR 28.000 per jaar verdienen, vanaf 1 januari meer lenen. Hier staat tegenover dat de schenkingsvrijstelling, die eerder in stapjes werd verlaagd, inmiddels is afgeschaft.

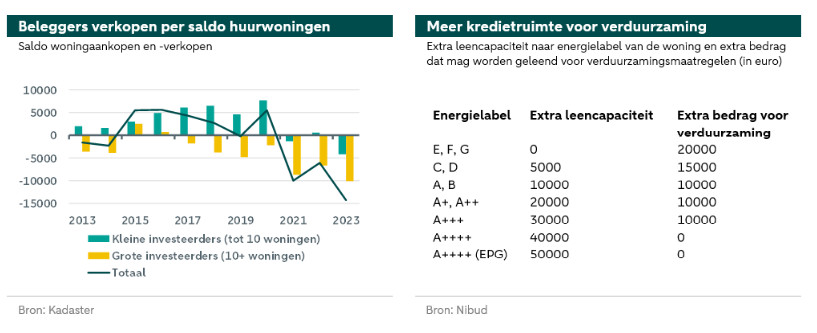

Beleggers minder actief

Starters hebben daarnaast minder te duchten van beleggers die woningen opkopen om te verhuren. Eerder, bij de lage rente, mengden beleggers zich nog regelmatig voor woningen die ook in trek zijn bij starters. Bij de lage rente was de contante waarde van toekomstige huurbaten immers hoog. Zo hoog dat kopers die een woning voor eigen gebruik wilden aanschaffen met een door de leennormen gelimiteerde hypotheek, het nakijken hadden. Nu de rente is opgelopen, wordt woningverhuur echter minder aantrekkelijk en komen andere

weer in beeld. Verder wordt de interesse voor woningverhuur getemperd door maatregelen van het kabinet, dat de belastingen voor verhuurders verhoogt, huurprijsbeperkingen oplegt en gemeenten in staat stelt om woningopkoop door beleggers via opkoopbescherming te verbieden.

In verband met het afgenomen netto rendement op huurwoningen verkochten

vorig jaar meer woningen dan dat zij woningen aankochten. Voor zo ver zij woningen kopen is dat vaker in een hogere prijscategorie dan voorheen. Het is echter niet zo dat beleggers massaal afstand doen van hun huurwoningen. Sterker nog, hun aandeel in de totale woningvoorraad groeide door nieuwbouw, woningsplitsing en transformatie van kantoren en winkels. Maar als het kabinet de beoogde aanvullende huurbeperkende maatregelen door het parlement weet te loodsen, dan zullen meer beleggers besluiten hun huurwoningen te verkopen, vooral goedkope huurwoningen in gemeenten met een gemiddeld hoog prijsniveau. Dit uitponden is vaak een traag proces, aangezien de verhuurder de woning bij voorkeur verkoopt als de huurder is vertrokken, omdat dat meer oplevert.

Wanneer beleggers huurwoningen uitponden, dan verschuiven huurwoningen naar het koopsegment. Dat biedt kansen voor koopstarters, al zullen die alert moeten zijn op de kwaliteit van de aangeboden woning. Handige klussers zijn in het voordeel. Beleggers zullen namelijk eerst afstand doen van woningen met bijvoorbeeld een matig energielabel, omdat in het nieuwe woningwaarderingsstelsel meer rekening wordt gehouden met de kwaliteit van de huurwoning. Het energielabel, de buitenruimte en voorzieningen in en rondom het huis worden gewaardeerd met extra punten, zodat voor kwalitatief betere woningen meer huur kan worden gevraagd dan voor kwalitatief mindere woningen.

Kopers letten scherper op het energielabel

Sinds de scherpe stijging van de energieprijzen zijn kopers alerter geworden op het energielabel bij woningaanschaf. Veel kopers

bij hun huizenzoektocht op internet op woningen met energielabel A, B en C en woningen gebouwd na 2011. De verandering uit zich bovendien in de prijzen en de transacties. De prijzen van woningen met een goed

ontwikkelen zich gunstiger dan die van woningen met een zwak energielabel en worden ook sneller verkocht. Nu de energieprijzen wat zijn gedaald en de voorraad woningen te koop zo beperkt is, gaan er ook weer veel kopers overstag voor een woning met een matig energielabel.

Wat bij de hernieuwde interesse voor woningen met een matig energielabel een rol kan spelen, is de extra kredietruimte die in de nieuwe Nibud-inkomensnormen is opgenomen voor kopers die hun woning willen verduurzamen. Dit draagt eraan bij dat er bij steeds meer hypotheekaanvragen een bedrag wordt opgenomen voor energiebesparende maatregelen, al financieren de meeste woningbezitters verduurzamingsmaatregelen nog altijd bij voorkeur met eigen spaargeld. Dit neemt niet weg dat de wijziging van het Nibud een vooruitgang is, temeer omdat verhuizingen vanuit praktisch en kostenoogpunt een natuurlijk moment zijn om te verduurzamen. De benodigde aanpassingen om het energieverbruik te verlagen kunnen immers tegelijk met andere reparaties worden gedaan.

De opleving van het totaal aantal transacties begin dit jaar is deels te danken aan de verhoging van de NHG-koopsomgrens van EUR 405.000 naar EUR 435.000 in januari. Met energiebesparende maatregelen ligt de grens op EUR 461.100. Hierdoor komen meer kopers in aanmerking voor deze garantieregeling, die kopers rentevoordeel verschaft en hen zo in staat stelt een groter bedrag te lenen dan zonder NHG mogelijk zou zijn. De aanpassing van de NHG-koopgrens draagt bij aan een groter aandeel NHG bij de hypotheekverstrekking. Naarmate de gemiddelde koopsom dichter bij de NHG-koopsomgrens komt, zal het stimulerende effect van de verhoging op het aantal transacties waarschijnlijk afnemen.

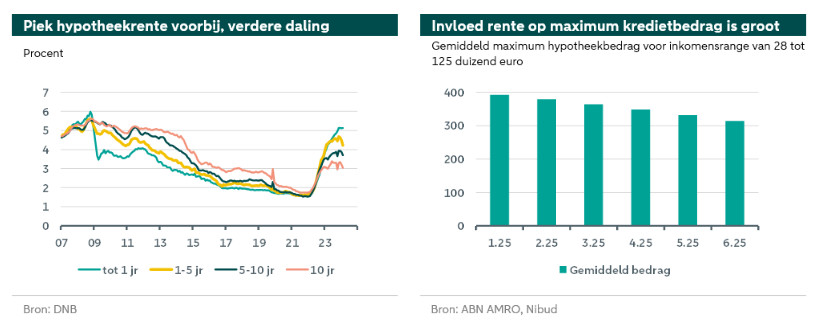

Omslag in monetair beleid luidt daling hypotheekrente in

Een nog grotere stimulans voor woningaanschaf is de omslag van de hypotheekrente. Toen duidelijk werd dat de inflatie in de eurozone weer afzwakt richting het streefniveau van 2%, groeide het vertrouwen dat de Europese Centrale Bank (ECB) haar officiële rentetarieven kan verlagen. Wij houden er rekening mee dat de ECB de depositorente, die nu op 4% staat, vanaf juni in stapjes zal verlagen naar 2,75% eind dit jaar en 1,5% eind volgend jaar. In lijn met deze verlagingen zal de rente voor hypotheekleningen met een korte rentevastperiode omlaag gaan.

De rente op hypotheekleningen met een lange rentevastperiode is vooruitlopend op de ECB-renteverlagingen al flink gedaald. Die 10-jaars rente op Nederlandse staatsobligaties is sinds oktober met 70 basispunten afgenomen naar 2,6% in april. Wij denken dat de 10-jaars rente verder zal afnemen, zodra er meer zekerheid is over de koers van de ECB. In onze prognoses gaan wij uit van een 10-jaars rente van 2,2% eind dit jaar. De 10-jaars hypotheekrente, die de 10-jaars rente op Nederlandse staatsobligaties volgt, zal volgens ons een vergelijkbare daling optekenen.

Bij een lagere hypotheekrente mogen kopers volgens de leennormen van het Nibud meer hypotheek opnemen. Hoeveel meer, dat hangt af van individuele omstandigheden. Over het hele spectrum van inkomens genomen ligt het te lenen hypotheekbedrag gemiddeld 2,25% hoger als de hypotheekrente daalt van 3,75% naar 3,25%. De verwachte daling van de hypotheekrente leidt dus tot extra kredietruimte voor huizenkopers. Tegen deze achtergrond is het logisch dat risicomanagers van banken rekening houden met een versoepeling van de kredietvoorwaarden en een toename van de vraag naar hypothecair krediet.

De daling van de hypotheekrente draagt niet alleen bij aan een ruimere kredietverlening, maar ook aan een betere betaalbaarheid van woningen. De betaalbaarheid, afgemeten aan de ratio van de netto woonlasten en het netto inkomen, is de laatste jaren verslechterd door de gestegen hypotheekrente en de hogere huizenprijzen. Nu de hypotheekrente daalt en

door de krapte op de arbeidsmarkt harder toeneemt, gloort er weer enige verbetering. Maar dan mogen de huizenprijzen niet te hard stijgen, iets wat gelet de beperkte voorraad te koop en het opnieuw oplopende verschil tussen de bied- en de vraagprijs te bezien valt.

Uitzicht op matiging van de prijsontwikkeling komt er ook niet vanuit de woningbouw. De bouw van woningen reageert in Nederland traditioneel nauwelijks op huizenprijsstijgingen en blijft nu opnieuw ver achter bij de woningbehoefte. Vorig jaar zijn er al met al

woningen gerealiseerd, terwijl er volgens ramingen jaarlijks 115.000 nodig zijn. Gegeven de neerwaartse trend van het aantal afgegeven vergunningen belooft de situatie niet snel beter te worden.

Woningbouw door diverse problemen geteisterd

De woningbouw wordt geplaagd door een reeks van problemen. De projectkosten stijgen door de hogere rentes. Dit terwijl de negatieve

tussen renteverhogingen door de centrale bank en de bouwactiviteit in Nederland relatief hoog is. Verder is er een gebrek aan betaalbare bouwgrond, zijn bouwmaterialen duur als gevolg van de energieprijzen en zijn de loonkosten hoog in verband met het tekort aan personeel. Daarnaast kampen gemeenten met een tekort aan personeelscapaciteit en lopen bouwprojecten vertraging op door allerlei vertragende bezwaarprocedures. Deze uitdagingen maken het lastig om nieuwbouwprojecten vlot te trekken, zelfs als daar subsidie voor wordt uitgetrokken. Bij 12 van de 27 van de voor de eerste ronde van de Woningbouwimpuls geselecteerde projecten is de

van de bouwstart helaas niet gehaald.

Enige verbetering bij woningbouw is mogelijk als de nieuwe

, die nog door de Tweede Kamer moet worden aangenomen, een succes wordt. Volgens deze wet komt er meer regie bij het Rijk te liggen over hoeveel woningen er gebouwd worden, waar die woningen moeten komen, en voor wie deze gebouwd worden. De wet zet in op meer betaalbare woningen, een goede regionale verdeling daarvan, en een verkorting van de bezwaarprocedures. De toekomst moet uitwijzen of dit ook uitvoerbaar is met de hoge grondprijzen in sommige regio’s, de toenemende werkdruk bij de Raad van State, dat in de toekomst het enige loket voor bezwaarprocedures wordt, en het belang van mogelijk met woningbouw conflicterende beleidsdoelen zoals klimaat en natuur. Denk bijvoorbeeld aan PFAS. Tot slot is het ook interessant hoe de Woonwet zich verhoudt tot de Omgevingswet, die juist is gemaakt voor minder regie vanuit het Rijk.

Een andere hoopgevende factor is industrialisatie van de bouwsector. Dankzij technologische vooruitgang komen er steeds meer mogelijkheden om onderdelen van woningen in de fabriek te bouwen en deze op de bouwplaats in elkaar te zetten. Dit bespaart kosten, omdat er minder personeel voor nodig is, de verspilling van materiaal afneemt en de logistiek bij woningbouw overzichtelijker wordt, zodat nieuwbouwwoningen sneller gerealiseerd kunnen worden. Niettemin moeten er nog de nodige

worden genomen voordat industrieel bouwen zodanig is opgeschaald dat de belofte van kwaliteit tegen een betaalbare prijs daadwerkelijk kan worden waargemaakt.

Aanpassingen die samenwonen bevorderen

Het aanhoudende woningentekort noopt tot een efficiëntere benutting van de woningvoorraad. Dit kan door belemmeringen voor samenwonen tegen te gaan. Een belemmering is dat de AOW en de Bijstand niet geïndividualiseerd zijn, maar afhangen van de huishoudenssamenstelling. Daardoor is de gezamenlijke uitkering voor degenen die samenwonen lager dan voor degenen die zelfstandig wonen. Individualisering van de uitkeringen kan wel tot hogere overheidsuitgaven leiden. Er bestaat dus een uitruil tussen overheidsfinanciën en huisvesting. Die is er ook tussen rechten en huisvesting. Verhuurders en hypotheekverstrekkers zijn terughoudend met onderhuur toestaan, omdat de onderhuurder rechten opbouwt en in de woning mag blijven bij wisseling van de hoofdhuurder, of als de woningeigenaar de woning wil verkopen. De volgende regering zal moeten beoordelen of de huidige keuzes bij deze uitruilen nog steeds valide zijn.

Herhaalde oproep tot fiscale hervorming

De achterblijvende nieuwbouw en de lage rente zijn nog geen garantie dat de prijzen één kant op kunnen: omhoog. De afgelopen maanden kwamen er opnieuw oproepen om de fiscale begunstiging van de eigen woning te versoberen. Het

oordeelt dat de woningmarkt dankzij de annuïtaire aflossingsverplichting en de aangescherpte leennormen weliswaar minder procyclisch is geworden, maar dat de fiscale stimulering toch verder moet worden afgebouwd om de stabiliteit van de woningmarkt te vergroten.

De oproep om regelingen als de hypotheekrenteaftrek en het eigen woningforfait te versoberen sluit aan bij de conclusies van het rapport ‘

’, dat kritisch is over de doeltreffendheid (leidt het wel tot meer woningbezit?), de doelmatigheid (wordt het doel tegen lage maatschappelijke kosten bereikt?) en de uitvoerbaarheid (kan de belastingdienst het aan) op langere termijn ervan. Onder de politieke partijen die nu aan zet zijn bij de formatie, is er echter weinig politiek draagvlak voor aanpassing. Bij uitstel van hervormingen groeit wel het gevaar dat er in de toekomst abrupte wijzigingen moeten worden doorgevoerd, wat het risico van huizenprijsschokken vergroot.

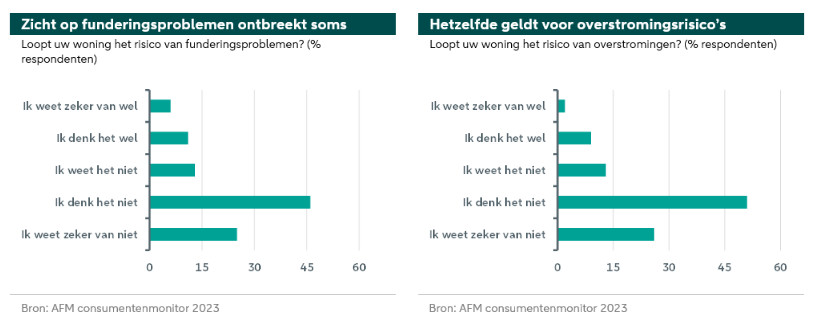

Klimaatverandering kan ook tot prijsschokken leiden

Het risico van huizenprijsschokken bij uitstel van hervormingen speelt ook bij klimaatverandering. Huiseigenaren zijn bijvoorbeeld slecht geïnformeerd over de

van overstromingsgevaar en welke preventieve maatregelen zij kunnen nemen om schades te beperken. Ook ten aanzien van funderingsrisico is er volgens de

meer informatie nodig. Daarnaast adviseert de Raad preventieve ingrepen te doen, zoals het waterpeil verhogen, en zorgen dat er subsidies en kredieten komen voor reparatie van funderingsschade. De Raad schat dat het totale schadebedrag zonder preventieve maatregelen kan oplopen tot EUR 54 mld, een flink bedrag afgezet tegen de waarde van de totale woningvoorraad van EUR 2.100 mld in 2022.

In het kader van klimaatverandering pleiten economen van de

voor een verduurzamingsplicht bij woningaanschaf. Daarnaast stellen zij voor om een uniform klimaatlabel te introduceren. Zo’n klimaatlabel maakt kopers bewust van aan klimaatverandering gerelateerde financiële risico’s en kan eraan dragen dat potentiële klimaatschades beter in de woningwaarde worden verwerkt. De introductie van zo’n klimaatlabel vereist echter wel meer en betere klimaatdata op het niveau van individuele woningen, wat nog geen eenvoudige opgave is. Een alternatief zou kunnen zijn klimaatrisico’s in de taxatie mee te nemen.

De verduurzaming van de woningvoorraad vereist extra investeringen, die deels met eigen middelen en deels met behulp van hypotheken zullen worden gefinancierd. Het totaal uitstaande

bedroeg eind vorig jaar EUR 826 mld en inclusief familiehypotheken naar schatting EUR 900 mld. Afgezet tegen het bbp is de hypotheekschuld in internationaal perspectief hoog. Multilaterale organisaties zoals het IMF en de OESO adviseren de Nederlandse overheid dan ook regelmatig de hypotheekschuld terug te dringen, al erkennen ze dat Nederlandse huishoudens met hun hoge pensioenbesparingen over stevige financiële buffers beschikken.

Af te lezen aan de betalingsachterstanden blijven de kredietrisico’s in Nederland bovendien overzichtelijk. Eind oktober hadden slechts 27.000 een

op hun hypotheek van drie maanden of langer. Dat zo weinig hypotheekgevers in de problemen is gekomen, ondanks de energiecrisis en de hogere hypotheekrente, heeft te maken met de robuuste arbeidsmarkt en de lange rentevastperiodes waar hypotheekleningen tegen zijn vastgezet. Uit een enquête in opdracht van

blijkt dat 1 op de 10 hypotheekgevers binnen drie jaar moet beslissen over een nieuwe rentevastperiode en dat 9 op de 10 hypotheekgevers met een vaste rente niet in de problemen verwacht te komen wanneer de rentevastperiode afloopt.

BRON: ABN Amro